Как платить налоги с выигрышей от ставок на спорт?

С выигрыша на спортивных ставках положено платить НДФЛ по ставке 13%. Но вот кто именно платит этот налог и в каких случаях, сейчас разберемся.

Когда выигрыш больше 15 000 Р

Налоги платит букмекер. Букмекер — это компания, которая принимает ставки на спортивные события. Например, предлагает заключить онлайн-пари на киберспорт — соревнования по компьютерным играм.

Работа букмекеров регулируется федеральным законом, где указано, что букмекеры должны входить в саморегулируемую организацию (СРО). Когда вы решаете, что будете играть у букмекера, вы регистрируетесь в одной из этих СРО. Все ваши депозиты и выплаты проходят через нее, и налоговая может проверить, правильно ли букмекер заплатил за вас налог.

Закон 244-ФЗ о госрегулировании азартных игр

В России две СРО букмекеров: «Первый ЦУПИС» и «Ассоциация букмекерских контор», которую еще называют «Киви-ЦУПИС», потому что игроков там идентифицируют через кошелек «Киви». В 2019 году в эти СРО входят 16 букмекеров. Все остальные не имеют права работать в России, в том числе через интернет. То есть остальные — это нелегальные букмекеры.

Список легальных букмекеров есть на странице СРО. В «Первый ЦУПИС» входят букмекеры: «Лига ставок», «Винлайн», «1х-ставка», «Бетсити», «Париматч», «888», «Би-вин», «Тенниси» и «Мостбет»

В «Ассоциацию букмекерских контор» входят: «Бинго бум», «Зенит», «Балтбет», «Марафон», «Фонбет», «Олимп» и «Леон»

Букмекеры — налоговые агенты, они обязаны удержать с вас налог, если выигрыш превысил 15 000 Р. Будьте внимательны и не путайте выигрыш и прибыль. Если вы внесли на счет букмекера 16 000 Р, а снимаете после игры 36 000 Р, ваш выигрыш — а с точки зрения налоговой это доход — все 36 000 Р. Хотя чистая прибыль составила всего 20 000 Р: 36 000 Р − 16 000 Р.

За налоговую базу налоговый агент принимает все же не весь выигрыш, а выплаченную прибыль: выплата минус депозит. 13% налога букмекерская контора вычтет из этой разницы:

Налог = (выплата − депозит) × 0,13

ст. 214.7 НК РФ

Поясню на цифрах из нашего примера выше. Если вы выиграли и хотите снять все 36 000 Р сразу, налог будет считаться так: (36 000 Р − 16 000 Р) × 0,13 = 2600 Р. На карту вы получите 33 400 Р: 36 000 Р − 2600 Р. Налоговая база — 20 000 Р.

Если снимаете только 16 000 Р, налоговая база равна нулю — получите все 16 000 Р. Но если потом снимете оставшиеся 20 000 Р, получите их за вычетом 13% — 17 400 Р. То есть в сумме получатся те же 33 400 Р, но за два раза.

Не имеет значения, когда будете снимать деньги: сразу или через месяц. Налоговый агент в любом случае заберет налог при выплате.

Выигрыши до 4000 Р в год налогом не облагаются. Эти 4000 Р — своеобразный налоговый вычет. Поэтому теоретически один раз в год букмекер может уменьшить налоговую базу на эту сумму. Тогда формула усложняется:

Налог = (выплата − депозит − 4000 Р) × 0,13

п. 28 ст. 217 НК РФ

В предыдущем примере налоговая база равна 20 000 Р. Если вы у этого букмекера в этом году больше ничего не выиграли, он может посчитать 13% не от 20 000 Р, а от 16 000 Р. Тогда с вас возьмут только 2080 Р.

Если при этом вы играли у других букмекеров и они тоже вычли по 4000 Р из налоговой базы, получится, что вы недоплатили налог. В этом случае по итогам года придется доплачивать самому. Пока нет разъяснений, должен ли букмекер информировать игрока о произведенных вычетах или игрок обязан сам это отслеживать. Вероятно, в случае недоимки налоговая пришлет вам требование.

Письмо Минфина от 11.04.2018 № 03-04-07/23939

На практике мне ни разу не делали подобных вычетов. Когда я снимал больше 15 000 Р, конторы либо забирали 13% со всей прибыли, либо вообще не брали налог. Так тоже бывает.

Другие игроки рассказывают, что часто букмекеры как будто не берут налог и отдают всю сумму. Хотя налоговая база положительная, а выплата — более 15 000 Р. Возможно, происходят какие-то сбои и потом ФНС рассчитывает налог самостоятельно. Я и мои знакомые встречали рекламу букмекеров о том, что они компенсируют налоги за свой счет.

Вообще-то, компенсированный налог — это тоже доход, и с него тоже платят 13%. Поэтому с точки зрения налогового кодекса такая схема сомнительна. Но с вас за это не спросят.

Необязательно проверять, честно ли букмекер платит ваши налоги. Как налоговый агент, за неуплату перед законом отвечает только контора, а вы ни при чем.

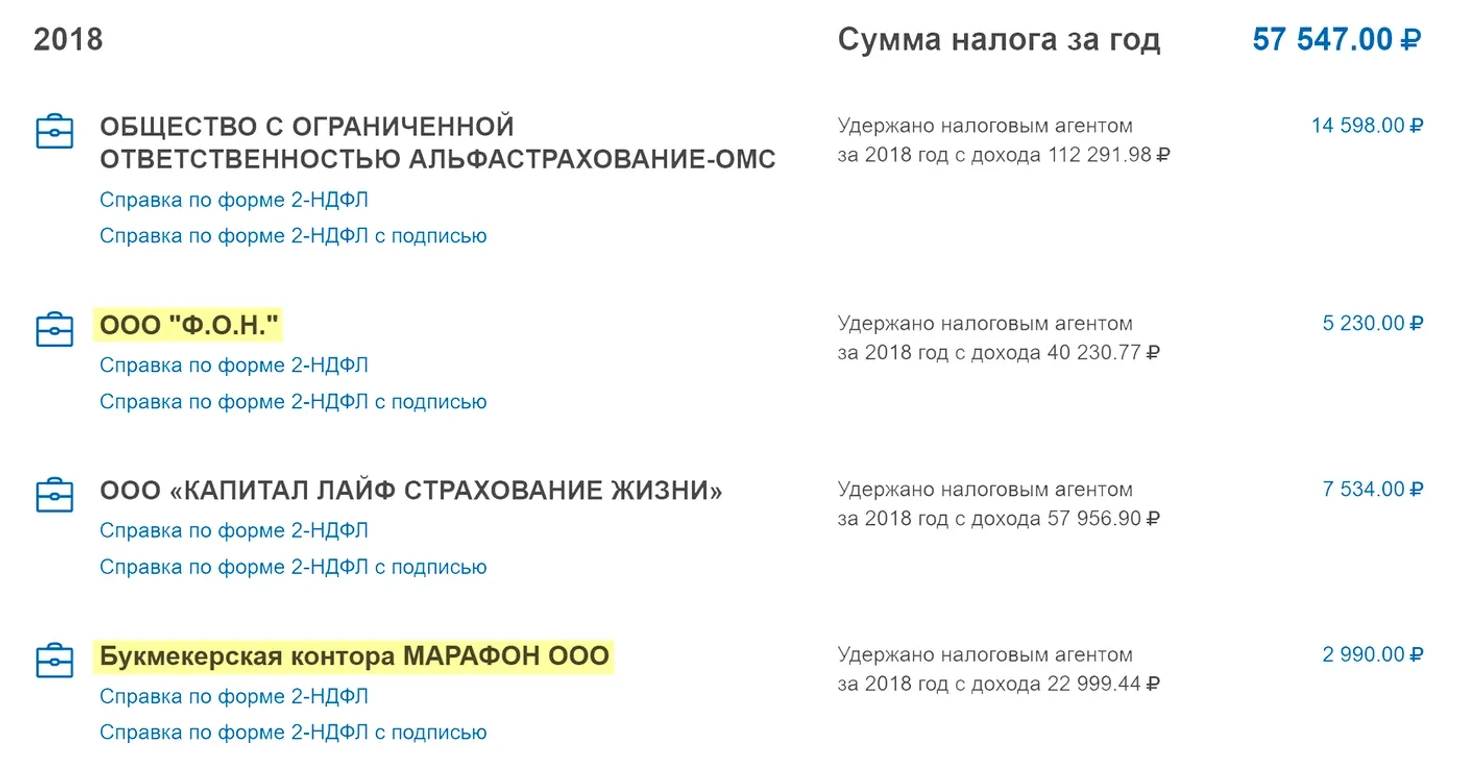

За 2018 год я снимал больше 15 000 Р у букмекеров «Марафон» и «Фонбет». В 2019 году справки 2-НДФЛ этих контор появились в моем личном кабинете на сайте ФНС

Если играете у разных букмекеров, может получиться, что ничего не выиграете, но заплатите налог государству.

Одному букмекеру Олег отнес 16 000 Р, успешно играл, увеличил счет до 36 000 Р и заказал их на выплату. Прибыль Олега — 20 000 Р. Одновременно в другой конторе Олег проиграл 25 000 Р. Общий убыток Олега — 5000 Р. Но первый букмекер вычел налог и отдал Олегу 33 400 Р. Получилось, что Олег проиграл 5000 Р и еще заплатил в казну 2600 Р.

Когда выигрыш меньше 15 000 Р

Если выиграли и забираете меньше 15 000 Р, букмекер отдаст всю сумму, а налог придется рассчитывать и платить самому. Причем налоговый кодекс разрешает уменьшать выигрыш на сумму депозита только налоговым агентам. Налогоплательщик обязан вычитать 13% из суммы выплаты.

Директор букмекерской СРО дает советы, как платить налоги с выигрыша

подп. 5 п. 1 ст. 228 НК РФ

Олег внес 5000 Р. Играл успешно и увеличил сумму до 10 000 Р. Прибыль — 5000 Р. Олег снял эти деньги. Теперь его выигрыш — а с точки зрения налоговиков доход — это 10 000 Р. Олег — не налоговый агент, поэтому не может уменьшать налоговую базу на сумму депозита. Придется заплатить 13% от 10 000 Р — 1300 Р. Итого прибыль Олега — 3700 Р: 5000 Р − 1300 Р.

Если букмекеры не делали вычет в 4000 Р, игрок сам вычитает их из суммы выигрышей до 15 000 Р, но только один раз за год.

Допустим, Олег из нашего примера больше не снимал в этом году выигрыши до 15 000 Р. Тогда он уменьшает свою налоговую базу: 10 000 Р − 4000 Р = 6000 Р. Остается заплатить 13% от этой суммы: 6000 Р × 0,13 = 780 Р.

Налоговый период — календарный год. Чтобы заплатить налог, сложите все выплаты до 15 000 Р во всех конторах за год, отнимите от них 4000 Р и посчитайте 13%:

Налог с выигрышей до 15 000 Р = (сумма выплат у всех букмекеров за год − 4000 Р) × 0,13

Эту сумму вы должны государству. Если не можете восстановить, сколько именно снимали, обратитесь в СРО: у них это учтено.

За год Олег выигрывал и снимал у разных букмекеров пять раз: 20 000 Р, 30 000 Р, 3000 Р, 7000 Р и 10 000 Р. Из выплат в 20 000 Р и 30 000 Р налог вычтут конторы — Олегу считать и отчитываться за них не нужно. Остаются три выплаты на общую сумму 20 000 Р. Олег вычитает 4000 Р и платит 13% от 16 000 Р — это 2080 Р.

Чтобы отчитаться перед налоговой, сдайте налоговую декларацию 3-НДФЛ до 30 апреля следующего года. Например, за выигрыши 2020 года декларацию сдают до 30 апреля 2021 года.

Выигрыши следует показать в разделе «Доходы от источников в Российской Федерации». Код дохода — 3010. Реквизиты букмекеров уточняйте у них или через их СРО. Подтверждать задекларированную сумму документами не нужно: ФНС контролирует деятельность букмекеров и может все проверить.

Заплатить положено до 15 июля. Прочитайте, как правильно платить НДФЛ.

Нелегальные букмекеры

Все сказанное выше относится к доходам у легальных букмекеров — это те, что входят в СРО.

В общем случае азартные игры в России запрещены, в том числе в онлайне. Легальные букмекеры — одно из исключений. Другим букмекерским конторам нельзя привлекать игроков из нашей страны, а если они это делают, Роскомнадзор блокирует их сайты.

Но закон запрещает только организацию азартных игр, а не участие в них. Если россиянин сумел зарегистрироваться у нелегального букмекера, он имеет право там играть. Ответственность за это не предусмотрена. Нелегальные букмекеры постоянно создают новые «зеркала» — точные копии своего сайта, но с другими адресами — и рассказывают игрокам, как обходить блокировки.

С точки зрения налогового кодекса, если доход получен, гражданин обязан заплатить НДФЛ. Запрет на работу букмекерских контор не отменяет этой обязанности. По гражданскому кодексу, если человек получил доход от умышленной противоправной сделки, его могут изъять в пользу государства. Раз игрок обошел блокировку, значит, имел умысел и понимал, что контора нарушает закон. Почитайте об аналогичной ситуации в нашем разборе налогов за выигрыши в покере.

Нелегальная контора не выступает налоговым агентом, поэтому рассчитывать и декларировать НДФЛ придется самому налогоплательщику. Независимо от суммы выплаты принцип расчета такой же, как и при выигрышах до 15 000 Р. Об этом я рассказал в предыдущем пункте. Как подтвердить суммы выигрышей, непонятно — это остается на совести игрока.

Если букмекер иностранный, возможно, он в своей стране работает легально и платит по законам той страны какие-то взносы, в том числе за выигрыши иностранцев. Например, немецкая контора «Интерветтен», чей сайт в России заблокирован, выплачивает россиянам меньше, чем они выиграли: вычитает налог по немецким законам. Но платить НДФЛ в наш бюджет все равно обязательно: доходы от азартных игр не попадают под действие соглашений об избежании двойного налогообложения.

Что делать? 30.03.18 Нужно ли платить налоги в России с зарплаты на Кипре?

Можно, конечно, ничего не платить и надеяться, что вас не заметят. Государство борется с нарушителями путем блокировок, а физлиц налоговая пока не проверяет. Но вы пишете, что получаете деньги на карту российского банка. Если делаете ставки в нелегальной конторе, а выигрыш будет крупный, банк или правоохранительные органы могут заинтересоваться, откуда деньги. В итоге могут взыскать НДФЛ, конфисковать доход, назначить штраф и даже привлечь к уголовной ответственности.

ст. 198 УК РФ

ст. 119, ст. 122 НК РФ

ст. 169 ГК РФ

Лучше вообще не играть у нелегальных букмекеров. Кроме сложностей с заполнением декларации 3-НДФЛ в таких конторах вообще опасно держать деньги. Наше государство их не контролирует и в случае чего не обязано защищать ваши интересы.

И почитайте, как еще можно потерять деньги на букмекерах.

Сколько в итоге вам платить

Это зависит от сумм, которые вы снимали за один раз и суммарно за год. Я собрал все в одну таблицу, чтобы вы могли быстро рассчитать свой налог.

Ссылки на наше сообщество на других платформах:

Sports.ru: https://www.sports.ru/tribuna/blogs/betbar/

Instagram: https://www.instagram.com/betbar_/

VK: https://vk.com/bb_betbar

Яндекс.Дзен: https://zen.yandex.ru/id/61bc906bce537374f304cffe

Youtube: https://www.youtube.com/channel/UCqUOWxVTrizDHBHUSSu84OQ

TIK-TOK: https://www.tiktok.com/@bet_bar

Telegram: https://t.me/bb_betbar