Инвестбанкир разобрал типичные финансовые ошибки спортсменов. И смоделировал безопасный план накоплений

Полезные знания.

В феврале-марте на Sports.ru выходил сериал «Деньгам нужен ум», где мы обсуждали проблемы финансовой грамотности в нашем футболе: почему игроки сходят с ума, получая огромные контракты, как теряют миллионы из-за доверчивости и недостатка знаний, что делать тем, кому не светят РПЛ и пышные бонусы.

На сериал обратил внимание инвестиционный и прайвет банкир Илья Опренко. Он работал в консалтинговой компании Deloitte&Touche, управлял инвестиционным фондом в Юго-Восточной Азии, возглавлял подразделение по слияниям и поглощениям (M&A) в Private Banking «Сбербанка», а сейчас занимается капиталами состоятельных людей в крупнейшем швейцарском банке – мировом лидере в этой сфере. Илья разобрал типичные финансовые ошибки спортсменов и смоделировал безопасный план накоплений, который позволит среднестатистической звезде спорта не стать банкротом по завершении карьеры.

***

Карьера профессионального спортсмена – за редкими исключениями – длится 10-15 лет, только четыре-пять сезонов он находится на пике возможностей. За короткий период времени ведущие спортсмены зарабатывают состояния, зачастую недосягаемые для представителей классических профессий.

Карьеру профессионального спортсмена я бы условно разделил на три этапа.

На первом этапе спортсмены тяжело работают, чтобы получить контракты с ведущими клубами и рекламодателями. Если удается пройти жесткий отсев, к 18-23 годам спортсмен подписывает первый серьезный контракт.

На втором этапе, который при хорошем раскладе длится 10 лет, спортсмен находится на пике своих финансовых возможностей. Уже на этом этапе спортсмен сталкивается с первыми сложностями из-за отсутствия минимальных финансовых знаний, а также базовых юридических и налоговых знаний и переговорных навыков.

Ниже некоторые примеры возможных препятствий и сложностей, с которыми профессиональный спортсмен может столкнуться уже на этом этапе:

• Окружение. С первыми успехами спортсмены сразу же обрастают новыми друзьями и многочисленными советчиками, предлагающими якобы беспроигрышные инвестиционные проекты. Такие «сателлиты» с вами ровно до тех пор, пока у вас есть деньги. Научитесь грамотно формировать и фильтровать свое окружение.

• Возраст. Зачастую первый крупный контракт приходит в 20-22 года. В этом возрасте человек в последнюю очередь думает о долгосрочном инвестировании, а намного чаще – о новой спортивной машине и поездке на Бали.

• Резкая смена жизненных декораций. Многие спортсмены до первого контракта живут в весьма скромных условиях, поэтому первое испытание большими деньгами застигает многих врасплох.

• Соцсети. Социальные сети создают ложное ощущение, что вокруг исключительно яркая и дорогая жизнь – с лучшими ресторанами, брендовой одеждой и частными самолетами. Слепое копирование образа жизни селебритис может съедать колоссальные деньги в течение карьеры.

• Культ вложений в недвижимость. Недвижимость может быть важным, но далеко не единственным элементом инвестиционного портфеля. Для инвестиций в недвижимость характерен целый спектр серьезных рисков, включая юридические, налоговые и строительные (могут не построить или затянуть сроки строительства), а также сложности с подбором качественных арендаторов на долгосрочной основе. Ликвидность (возможность быстро конвертировать вложения в деньги) недвижимости чаще всего гораздо ниже, чем у качественных ценных бумаг. Скупка квартир может только на первый взгляд казаться отличной инвестиционной идей. На практике доходность по такого рода инвестициям редко превышает 5% годовых в рублях.

Третий этап карьеры профессионального спортсмена можно условно назвать «отрезвление действительностью». Иногда оно приходит по мере приближения срока завершения карьеры, а иногда резко – в результате травмы или личных обстоятельств. И здесь человеку очень непросто – он не понимает, что делать дальше, потому что не обладает никакими другими навыками, кроме спортивных.

Единицы из вышедших на пенсию спортсменов станут успешными тренерами, проворными агентами, комментаторами или звездами кино. Большинство же ожидает драматичное падение доходов, зачастую – в десятки раз.

***

К сожалению, в России очень мало примеров спортсменов, грамотно распорядившихся капиталом во время спортивной карьеры. Даже те, кто вложился в какие-то активы, не застрахованы от финансовых проблем в будущем.

Давайте на конкретном примере рассмотрим, как может выглядеть грамотное финансовое планирование для профессионального спортсмена. Возьмем условного спортсмена Ивана Иванова.

У Ивана несколько долгосрочных целей, включая:

• Получение образования в лучшей российской бизнес-школе по окончании карьеры. На эти цели зарезервируем 200 тысяч долларов США в 2031 году, когда Иван рассчитывает завершить карьеру.

• Образование для двоих детей в лучших мировых университетах – планируем по 500 тысяч долларов США на каждого ребенка в 2036-м и 2038-м годах соответственно.

• Обеспечение пассивного безусловного дохода в размере 180 тысяч долларов США в год в течение всей жизни после завершения карьеры.

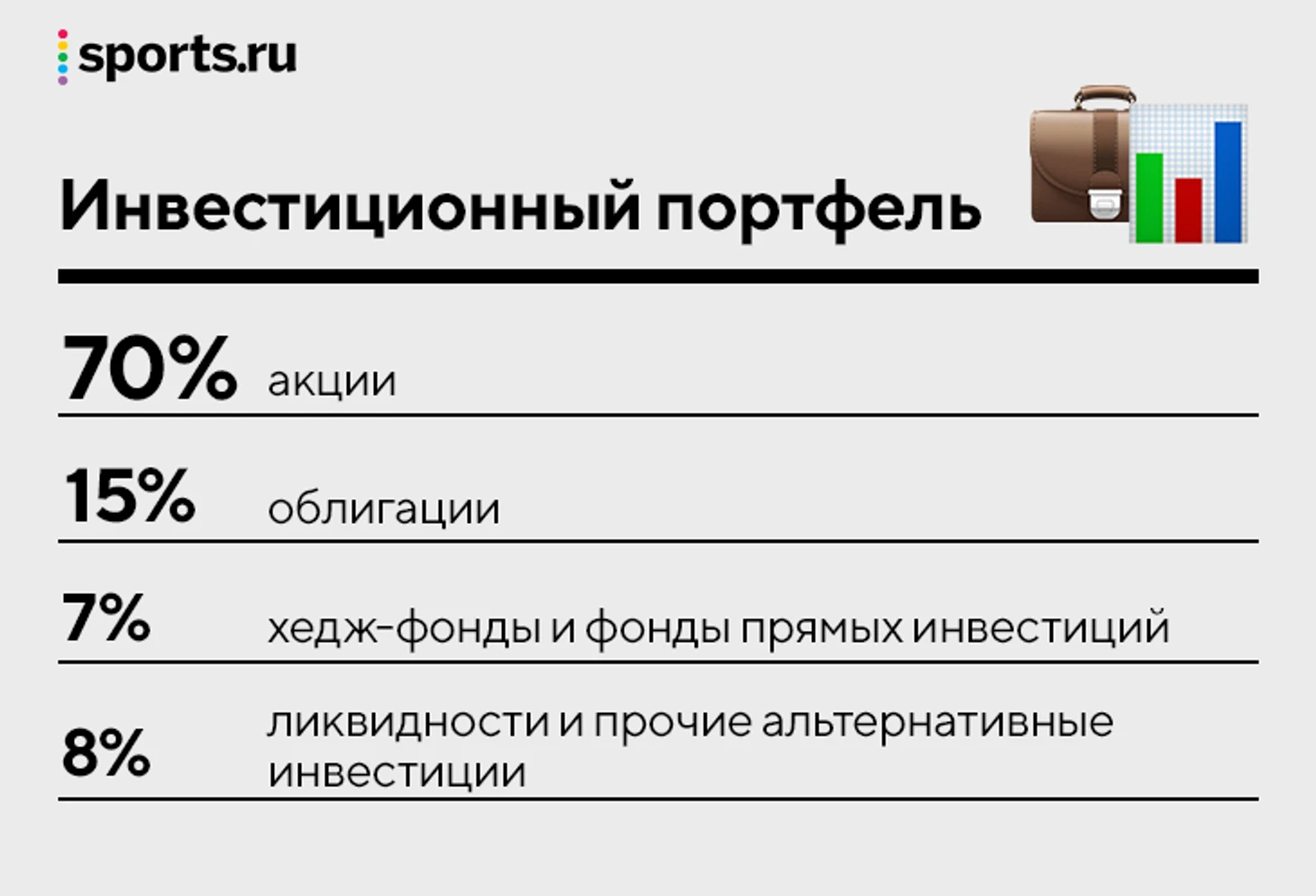

Итак, у Ивана есть четкий план и стартовый капитал. Предположим, Иван доверяет управление капиталом одному из ведущих международных или российских банков и придерживается умеренно-агрессивной стратегии инвестирования. Ожидаемая доходность по его инвестициям – 6,5% годовых в долларах. Для этих целей управляющий Ивана формирует для него диверсифицированный портфель ценных бумаг, условно состоящий из:

Таким образом, накопленный миллион долларов задействуется для формирования первоначального инвестиционного портфеля. Кроме того, ежегодно Иван пополняет капитал на 200 тысяч долларов США (разница между годовыми доходами и расходами). Придерживаясь плана, Иван к завершению карьеры в 2031 году достигнет уровня капитала в 6,1 млн долларов США.

Этого будет достаточно, чтобы Иван:

А. Больше не работал, при этом сохранив уровень расходов в 180 тысяч долларов США в год после завершения карьеры. Процентный доход от сформированного на 2031 год капитала обеспечит Ивану необходимые средства для существования и минимальный запас ликвидности.

Б. Получил образование в лучшей российской бизнес-школе в 2031 году. И, если он все же захочет работать после окончания карьеры, у него будет необходимый для этого набор профессиональных навыков.

В. Открыл детям доступ к лучшему в мире образованию. Для этих целей в 2036-м и 2038-м годах у него будет зарезервировано по 0,5 млн долларов на каждого ребенка.

Еще через 19 лет после окончания карьеры (2050 год) с учетом затрат на образование и ежегодных расходов в размере 180 тысяч долларов капитал Ивана все еще будет составлять 6,3 млн долларов США*. В будущем капитал можно будет передать детям или использовать на иные цели, например, пожертвовать на благотворительность.

Именно так должна выглядеть работа профессионального персонального банкира, когда он работает с такой интересной и сложной категорией клиентов как спортсмены. Ровно так же: заранее, дисциплинированно и неукоснительно спортсмены должны строить свои финансовые планы.

Зафиксируем ряд правил, соблюдение которых позволит спортсмену обеспечить свою финансовую независимость вне зависимости от того, как и когда закончится его профессиональная карьера.

1. Чем раньше вы составите долгосрочный финансовый план, тем больше шансов накопить достаточно средств, чтобы спокойно чувствовать себя на спортивной пенсии.

2. Тщательно подойдите к выбору финансового советника и банка, которому доверите свой капитал. При выборе банка обращайте внимание на его рейтинг, количество лет работы на рынке, а также новостной фон вокруг банка.

3. Инстаграм – не отражение реальной жизни. Не пытайтесь слепо копировать образ жизни селебритис.

4. Определите сколько вам нужно денег в месяц – и строго придерживайтесь этого бюджета.

5. Получите образование или спланируйте его получение после окончания карьеры. Образование расширит горизонты, даст необходимые навыки и – что не менее важно – новое окружение. А это ваш будущий социальный капитал.

6. Задумайтесь о страховке: хочется, чтобы карьера прошла без серьезных травм, но страховка позволит остаться финансово независимым даже при реализации неблагоприятного сценария.

7. Системно откладывайте и консервативно инвестируйте: грамотный персональный банкир поможет подготовить финансовый план с горизонтом 30+ лет. Из него вы точно будете знать, какую сумму нужно откладывать и инвестировать ежемесячно, чтобы добиться финансовой независимости в будущем.

* – с учетом ежегодных расходов в 180 тыс долл США и неснижаемого резерва ликвидности в 0.5-0.6 млн долл США.

8. Не забывайте про детей. Они быстро взрослеют, им нужно дать хорошее образование, а хорошее образование стоит денег.

9. Планируйте на долгосрочный период. Горизонт планирования должен как минимум позволить заглянуть в день, когда вы завершите карьеру.

10. Не забывайте, что настоящих друзей не бывает много, а количество ненастоящих прямо пропорционально толщине вашего кошелька.

11. И последнее, но самое важное: получите минимально необходимые финансовые, юридические и налоговые знания. Вы должны четко понимать, что доходность в рублях и долларах – не одно и то же. Рубль сегодня дороже, чем рубль завтра. Любая доходность должна быть скорректирована на инфляцию. Повышенной доходности сопутствует повышенный риск. Ликвидность – это не кэш на счете, а способность быстро обратить ваши инвестиции в денежную форму. Читайте контракты вместе с юристами, а налоги считайте с консультантами.

Как сказал знаменитый в прошлом игрок в американский футбол, а сейчас успешный комментатор и ведущий спортивных подкастов Сейдж Роузенфелс: «То, что у вас есть деньги, не означает, что вы в них разбираетесь».

И это чистая правда.

Сериал Sports.ru «Деньгам нужен ум»

Фото: Gettyimages.ru/Lars Baron/Bongarts; Instagram/neymarjr, cristiano

Ну, и образование детям: как человек, отучившийся и поработавший в нескольких вузах топ-100 qs ranking, включая США, напомню, что есть полно стипендий и стран с бесплатным образованием, где образование топ.

А по теме - всем спортсменам необходим курс по управлению финансами в самом начале карьеры. Кого зацепит - хорошо. Нет, так против воли не осчастливишь

Зато какой был финансовый план!

Особенно посмешило обучение в бизнесшколе в 35 лет человека, который никогда не учился и не умеет учится, и, кстати, не собирается работать.