Как получить статус ИП для работы в такси

Частную пассажироперевозку можно сделать не просто подработкой в свободное время, а полноценным бизнесом. Работа в такси подразумевает перевозку пассажиров и небольших грузов. В этой сфере представлено четыре основных направления работы и заработка:

ездить на личном транспорте или на арендованной машине;

работать на одном или нескольких автомобилях;

возить людей и грузы самостоятельно или нанять водителей;

использовать чужую или создать собственную диспетчерскую службу.

В этом материале раскроем все нюансы по открытию ИП, чтобы работать в такси.

ТОП-10 самых недорогих японских автомобилей в России в январе 2024 года

Отличия работы в такси и собственного бизнеса в этой сфере

Для перевозки людей на личном или арендованном транспорте необходимо получить специальное разрешение. Его выдает Минтранс или местные органы исполнительной власти. Подобное разрешение физическое лицо получить не может, его выдают ИП. Если вы рассматриваете развитие такси как бизнеса, а не простую подработку, то без регистрации статуса индивидуального предпринимателя не обойтись.

Физические лица могут заниматься пассажироперевозкой. Для этого необходимо устроиться на работу или заключить договор с таксомоторной службой. В случае подписания полноценного договора, водитель может рассчитывать на получение зарплаты и соцпакета. Все налоговые отчисления, включая подоходный налог 13% и отчисления в страховые фонды, будет выплачивать сама компания.

Отдельные правила располагаются на водителей, у которых есть статус самозанятого. Такие водители могут подписать договор подряда с таксомоторной службой. В этом случае водитель сам платит налоговые отчисления. В обязательном порядке оплачиваются взносы через приложение «Мой налог», взносы в страховые фонды оплачиваются по желанию. В отличие от обычного водителя, работающего по трудовому договору, самозанятые платят налог меньше — 6%, а не 13%. В некоторых регионах России установлена еще более низкая планка для самозанятых. Последние не могут рассчитывать на соцпакет.

Если водитель работает в такси без статуса ИП или контракта с таксомоторной службой, то он занимается незаконным предпринимательством. За это нарушение грозит штраф в размере 2000 рублей. Возможна и уголовная ответственность, если в ходе такой деятельности получена сверхприбыль или нанесен крупный ущерб гражданам, организациям или государству. В случаях, когда у водителя есть статус ИП, но нет разрешения, то штраф составляет 5000 рублей. Из более серьезных наказаний можно выделить конфискацию автомобиля.

Плюсы и минусы такси как бизнеса

У таксомоторного бизнеса, как и у любого другого, есть свои плюсы и минусы. Прежде, чем планировать открытие бизнеса в сфере пассажироперевозок, стоит ознакомиться с ними.

Главные преимущества:

отсутствие сезонности, зарабатывать можно круглый год;

стоимость услуг повышается в праздники, в плохую погоду, во время пробок и повышенного спроса;

люди заказывают такси не только для поездок в пределах города, но и за его пределы, и в другие города, регионы, что позволяет бизнесу зарабатывать больше.

Перейдем к минусам такси как бизнеса. Главные недостатки:

такси стоит дороже общественного транспорта, поэтому люди со скромным и средним достатком редко обращаются к этой услуге;

высокая конкуренция из-за гиганта Яндекс GO и обилия нелегальных таксистов;

непредсказуемость в поведении пассажиров, многие ставят негативные оценки без причины или из-за личной неприязни, что влияет на репутацию перевозчика;

прохождение техосмотра одного автомобиля или нескольких, при их наличии, с периодичностью раз в шесть месяцев и подтверждать все это документами.

Зная основные минусы и плюсы бизнеса, вы будете готовы к часто возникающим проблемам.

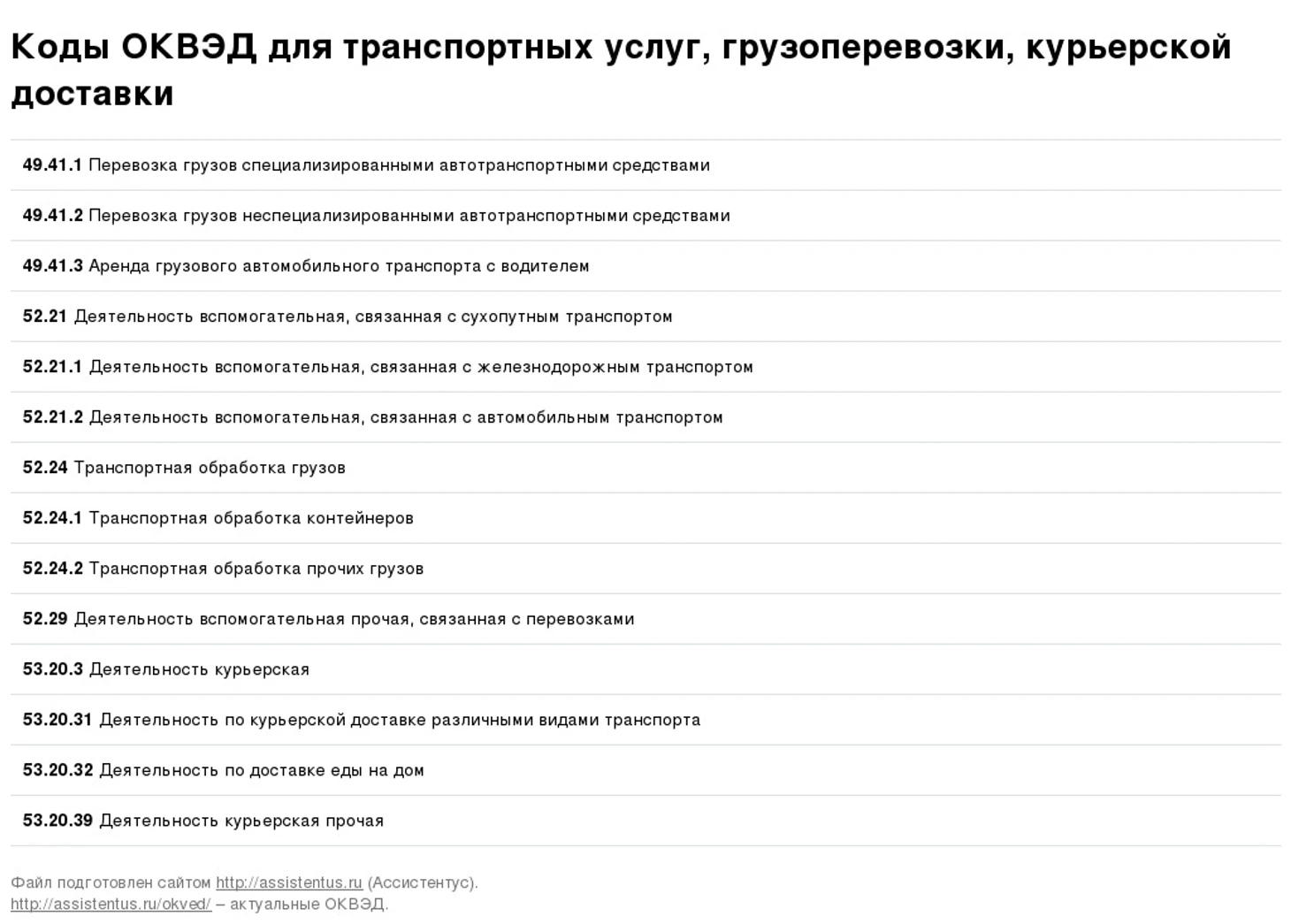

Выбор кодов ОКВЭД для таксомоторного бизнеса

Коды ОКВЭД — это закодированные с помощью цифр виды деятельности. Перед регистрацией ИП желательно знать, в какой сфере вы будете развиваться и выбрать нужные коды. Последние собраны в специальном справочнике — классификаторе ОКВЭД. Из классификатора будущий предприниматель выбирает основной и несколько вспомогательных кодов. В дальнейшем, при заполнении заявления на регистрацию ПИ, эти коды вписываются в заявление.

Для будущих предпринимателей в сфере такси, для основного кода подходит 60.22 — «Деятельность такси, которая позволяет предоставлять услуги по перевозке пассажиров». Желательно указать как минимум три дополнительные кода, которые пригодятся, если предприниматель решит расширить свою деятельности в этой сфере. Рекомендуем использовать коды:

49.41.2 «Перевозка грузов неспециализированными автотранспортными средствами» — подойдет для работы в грузотакси;

53.20.32 «Деятельность по доставке еды на дом» — необходим, если планируется запуск курьерской службы доставки;

96.09 «Предоставление прочих персональных услуг, не включенных в другие группировки» — необходим, чтобы стать персональным водителем.

Включение дополнительных кодов ни к чему не обязывает, но лучше заранее продумать варианты расширения. Если вы решить дополнить свою деятельность новыми направлениями, то для добавления каждого следующего кода потребуется писать отдельное заявление.

Выбор системы налогообложения для бизнеса

Предприниматели в сфере такси могут рассчитывать на четыре формы налогообложения, которые предусмотрены российским законодательством:

ОСНО — основная система налогообложения;

УСН — упрощенная система налогообложения;

ПСН — патентная система налогообложения;

НПД — налог на профессиональный доход (самозанятость).

Рассмотрим особенности каждой системы.

ОСНО отличается сложным учетом и в основном подходит для крупного бизнеса. Здесь нет лимитов по количеству сотрудников и годового дохода. Если вы только начинаете свой бизнес и у вас небольшая компания или ИП, то лучше рассмотреть три оставшиеся варианта.

На УСН максимальный годовой доход установлен на отметке в 219,2 миллиона рублей. Максимально можно зарегистрировать не более 130 работников. Есть две налоговые ставки: 6% по объекту «Доходы» и 13% по объекту «Доходы минус расходы». Отдельные регионы могут установить льготные налоговые ставки. Налоговая декларация сдается один раз в год, страховые взносы предприниматель платит за себя и работник. Из льгот доступно оформление налогового вычета на сумму страховых взносов.

На ПСН предприниматель может зарегистрировать до 15 работников, а общий доход за год не должен превышать 60 миллионов рублей. Налог фиксированный и равен сумме патента, которая зависит от количества автомобилей. Патент можно оформить на срок от месяца до года. Страховые взносы платятся за себя и работников, есть возможность оформления налогового вычета на сумму страховых взносов.

На самозанятости максимальный доход в год ограничен суммой в 2,4 миллиона рублей. Найм работников запрещен, допускается работа на себя. Есть две базовые ставки: 4% при расчете с физическими лицами и 6% при работе с юридическими лицами. В регионах могут быть льготные программы для самозанятых. На ПНД не нужно платить страховые взносы, вести налоговую отчетность и сдавать декларацию.

Регистрация ИП для бизнеса в сфере такси

Регистрация статуса ИП для работы в такси ничем не отличается от заключения договора на работу в других сферах. Процесс включает четыре основных шага:

Выбор отделения ФНС, в которую будете сдавать документы. Обычно выбирается отделение по месту регистрации, по месту проживания отделение налоговой службы можно выбрать если регистрация не указана в паспорте.

Выбор способа подачи документов. Передать документы можно лично в отделении ФНС, через законного представителя, отправить заказным письмом, в отделении МФЦ, через нотариуса, сайт ФНС или Госуслуги.

Заполнить заявление по форме Р21001. Бланк есть на сайте ФНС, допускается заполнение от руки и на компьютере.

Подать заявление и дождаться ответа от налоговой службы.

При правильном заполнении всех документов, вам придет на электронную почту выписка из ЕГРИП, уведомление о постановке вашего ИП на налоговый учет. Если найдена ошибка или на вас наложено ограничение по открытию ИП, то придет ответ с причиной отказа в регистрации ИП.

Если документы подаются в бумажном виде лично, через представителя или заказным письмом, то понадобится оплатить госпошлину в размере 800 рублей. Пошлину платить не придется, если документы подаются в электронном виде через нотариуса, сайт ФНС или портал Госуслуги. Для работы с двумя последними у заявителя должна быть электронная подпись.

Бесплатное оформление ИП для такси в Альфа-Банке.

Расходы на оформление ИП могут включать госпошлину, оплату услуг нотариуса, изготовление цифровой подписи. Чтобы не платить лишние деньги, вы можете обратиться к услугам банков. Например, в онлайн-сервисе от «Альфа-Банка» открытие ИП полностью бесплатно.

На регистрацию статуса индивидуального предпринимателя уйдет три дня. На первом этапе пользователь заполняет анкету: персональные данные и информация о будущем бизнесе. На заполнение уйдет 10-15 минут. В случае возникновения проблем, вы можете связаться с менеджером в чате. По данным заявления сервис формирует заявку для подачи документов в ИФНС. Автоматически вы получите электронную подпись. Для ее оформления и получения делать ничего не надо, все документы курьер привезет на дом или в офис. После заверенные документы отправляются в налоговую службу и вам на электронную почту приходит ответ о регистрации ИП.

Что такое шаровая опора и как она работает

Удаление катализатора и сажевого фильтра. Зачем, когда и как?